ども!

節約投資家のぱんだマンです。

やってきました毎月恒例のレバナス定期報告回6月編です!

6月といえば、米国株のアノマリー的にあまり強くない月ですが、実際そんな月になりましたね。

注目された米国雇用統計は市場予想を上回ったものの、今は「Good News is Bad News」(いいニュースは悪材料)として、FRBによる更なる引き締めがあるんじゃないかという不安でどうしても市場は荒れてしまいます。

日本の個人投資家は円安のおかげで今回の下落ショックをあまり受けていませんが、ドル換算で見るとかなり悲惨なレベルで落ち込んでいます(レバナスは為替ヘッジありなので影響はほぼない)

そこで今回は、

- 今月も積立したレバナスの保有状況

- セクターローテーション

について考えてみようと思います。

私と同じようにレバナス積立を行っている方、将来の爆発的利益を狙って少しでも投資したいと考えている方は参考にして下さい。

私なりのレバナス投資方針です。

- 積立額は毎月3万円、最もお得なSBI証券でクレカ積立(理由はこちら)

- 完全にギャンブル枠での運用(コア・サテライト戦略の一部)

- 総資産の5%までは毎月購入し、5%を超えたら積立を中止・減ったら再開

- 含み益がどれだけ膨らんでも売却はなし

ちなみに他にも中国株ETFにもサテライト枠で投資しています。

それらの投資状況もブログで公開していますので、ぜひ確認してみてください。

それではレバナス投資17ヶ月目の結果をご覧ください♪

株式相場と投資状況

まずは主要株価指数の振り返りですが、どの指数もこの1ヶ月で5%以上下落しています。

特にひどかったのはナスダック100。

金利上昇局面に比較的弱い銘柄の構成割合が高いので、こればっかりは仕方ありませんね。

この世に自分だけに美味しい話はなく、リスクとリターンは必ず表裏一体。

ハイリターンが狙えると言うことは、それだけ下落するリスクもあると言うことですから。

こんな調子の悪かったナスダック100指数に2倍のレバレッジをかけたレバナスは「果たしてどれくらい下がったのでしょうか?」

その結果がこちらです。

元指数であるナスダック100から2倍以上下落しています。

この背景には、日々のレバレッジ倍率を維持するために「参照指数が上昇すると先物を買い、下落すると先物を売る」、つまり『高く買って安く売る』というレバレッジファンド特有の投資行動にあります。

ナスダック100は日次変動率が比較的高い指数ですから、どうしても今のような下落相場では下落幅も大きくなってしまいます。

ただ、裏を返せば上昇相場では上方向にブーストが効きますから、長期で右肩上がりに成長しているナスダック100指数にレバレッジをかけるレバナスは、爆発的利益を狙える可能性があるということです。

現在の保有状況も先月より悪化し、評価損率も評価損額も過去最悪を更新しました。

現在の含み損は約16万円。

今後どこかのタイミングでリセッションが訪れるともいいますし、レバナスに投資している人は覚悟を固めた方がいいと思いますよ。

ちなみに投資銀行であるJPモルガンによると、1927年以降に発生したリセッションは計11回。

その期間中での株価の下落率は、▲14% ~ ▲57%を記録しています(平均だと▲30%)

この数字はあくまでS&P500ですし、現在の下落率はまだ▲20%程度。

ですのでもっと下落するリスクは大いにありますし、ナスダック100もしくはレバナスは更に大きく下落するでしょう。

なのでリスクを積極的に取りたい人であっても、ここからは本当に気をつけてくださいね。

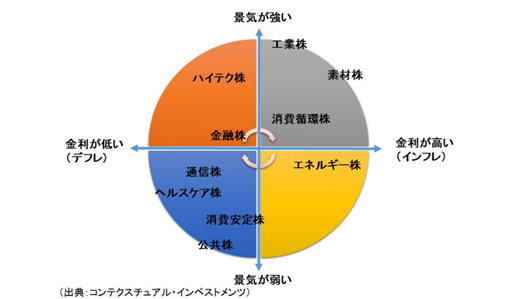

景気は循環してんだから下落は当たり前

2022年に入って、今まで好調だった通信インフラやデータセンター、eコマースなどのハイテク銘柄の株価が一気に下がり、代わりにエネルギー銘柄や素材銘柄などが急上昇しました。

これを受け一部のインフルエンサーなどが『ハイテク株終了!いつまでもそこにいちゃダメ!』みたいなことを言っていますが、景気は上記のように循環しているんですから、いつか終わるのは当たり前なんですよ。

では、なぜ下がると分かっているのに持ち続ける、積立続けるのか?

それは「次に儲かるセクターがどこなのか」、「どれくらい上昇するのか」、「いつまで上がっていつ売却すればいいのか」が私には分からないからです。

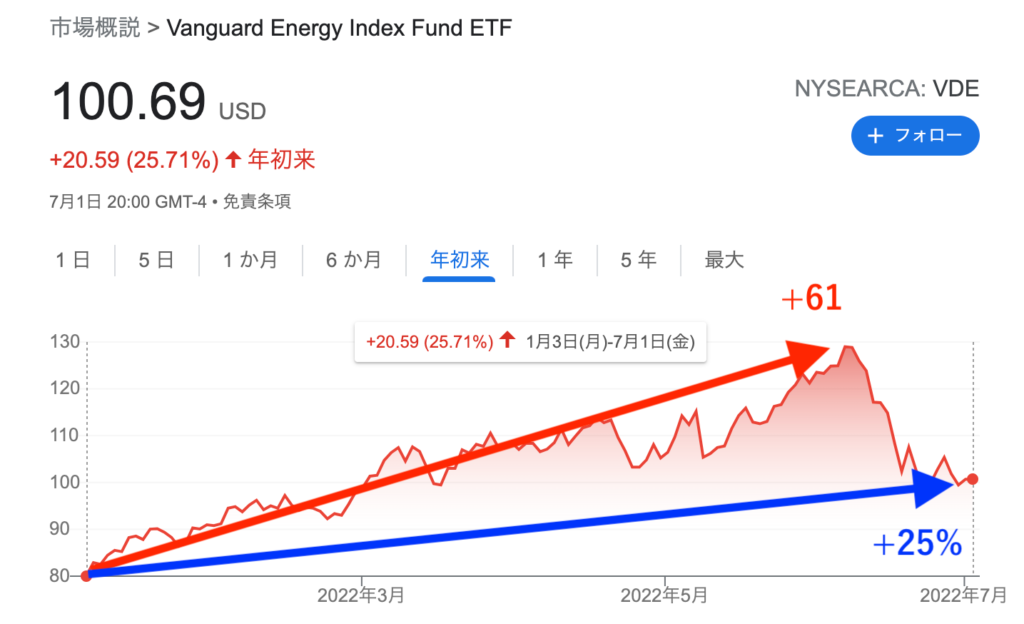

2022年当初はエネルギーセクターが強いと言われ、確かにエネルギー銘柄はぐんぐんと上昇しました。

以下はエネルギーセクターETFである「VDE」の年初来パフォーマンスですが、最高値では+61%のリターンを叩き出しています。

しかし、そこからわずか1ヶ月の期間で大きく下落、61%もあったリターンが25%程度まで落ちています。

これが「今後また上がるのか」それとも「すでにエネルギーセクターの時代は終わって、次のセクターに移動した方がいいのか」、それは分かりませんが、乗り換え続けると言うのはこのような判断を正解し続けないといけません。

なにせこれらセクターの中にはたまに輝くだけで、S&P500の平均リターンをいつも押し下げている落ちこぼれセクターも含まれているからです(S&P500には全セクターが含まれています)

そんなセクターに誤ったタイミングで移動してしまったら、挽回するの超大変ですよ。

それだったら「いつか上がると信じることができる」ハイテク指数(ナスダック100もしくはレバナス)を愚直に積立続けた方が、このような相場でいっぱい仕込めるわけですから、将来的なリターンは高くなると思います。

売買タイミングも測らなくていいしね。

結局のとこ、素人の私たちにできることは景気循環に合わせたアクティブ運用ではなく、長期にわたって持ち続けられる指数にを積立するインデックス運用なんですよ。

なんで個人的には、リスク許容度の範囲内でハイテク銘柄をずっと持つなり、積立続ければいいと思います。

ってことで今回は以上です。

皆さんの参考になると嬉しいです。

have a pandaful day

コメント