ども!

節約投資家のぱんだマンです。

今回はインデックス投資の投資先について考えてみたいと思います。

皆さんはどこに主に投資していますか?

私は紆余曲折あって、現在つみたてNISAでS&P500、会社の確定拠出年金で先進国株式、特定口座でナスダック100を積立しています。

しかしやはりインデックス投資の王道といったら全世界株式、先進国株式、新興国株式だと思います。

そこで今回はこの3つの特徴とリターンについて紹介したいと思います。

これから投資しようと考えている人やすでに投資している人が参考にしてくれると嬉しいです。

それではいってみましょう♪

全世界株式インデックス

一番ど定番な投資先で、投資初心者に最も勧められる商品が全世界株式インデックスです。

これ1本で世界中の企業に投資できるため、特定の地域・業種・セクターが急激に成長しようと衰退しようと取り逃がすことはありません。

そして世界経済は人口増加等を背景に持続的な成長をしているので、長期で運用すれば負ける確率は限りなく少ないのが特徴です。

また時価総額加重平均で運用中に銘柄が自動的に入れ替わるので、その時の最も勢いのある国や企業に投資できるメリットもあります。

今はアメリカが最も組入比率が高いですが、30年後どんな国が覇権を握ろうと全世界株式インデックスならカバーしているという安心感があります。

ただその反面、リターンが希薄化してしまうデメリットがあります。

はっきりいうと、これ1本で大金持ちになるのは相当な入金力がないと難しいですね。

小金持ちならなれますけど!

またリスクが分散されていると言っていますが、過去暴落したことは何度もあります。

最大下落率は2020年1〜3月に-22.15%を記録しました。

VTはリーマンショック底値から運用が始まっているので、まだそこまでですが。

主な投資商品としては、国内ETFで2559、海外ETFでVT、投資信託でeMAXIS Slim 全世界株式(オール・カントリー)があります。

ここ10年の年平均リターンは10.44%で、2008年からの設定来リターンは11.99%です(VTの場合)

下記は2008年の設定来からの対数チャートです(インフレ調整済み)

先進国株式インデックス

先進国株式インデックスも全世界株式と同じくらい定番の投資商品です。

全世界株式ほどは投資エリアをカバーできていませんが、技術や経済が発展していて生活水準が高い先進国に集中して投資ができます。

先進国は新興国と違って人口が減っていたり成長性が少なかったりしますが、最近はITの活用によって成熟国と言われる国であっても更なる成長の余地が出てきました。

また新興国にありがちな内紛や紛争、テロや貧困問題など政情の不安定さを心配しなくてすみ、投資家保護の法律なども整備されているので安心して投資することができます。

先進国株式も全世界株式同様、これ1本で大金持ちになるには相当な入金力がないと難しいですが、資産運用の核としては安定性があって適した商品だと思います。

主な投資商品としては、国内ETFで1680、海外ETFでTOK、投資信託でニッセイ外国株式インデックスファンドがあります。

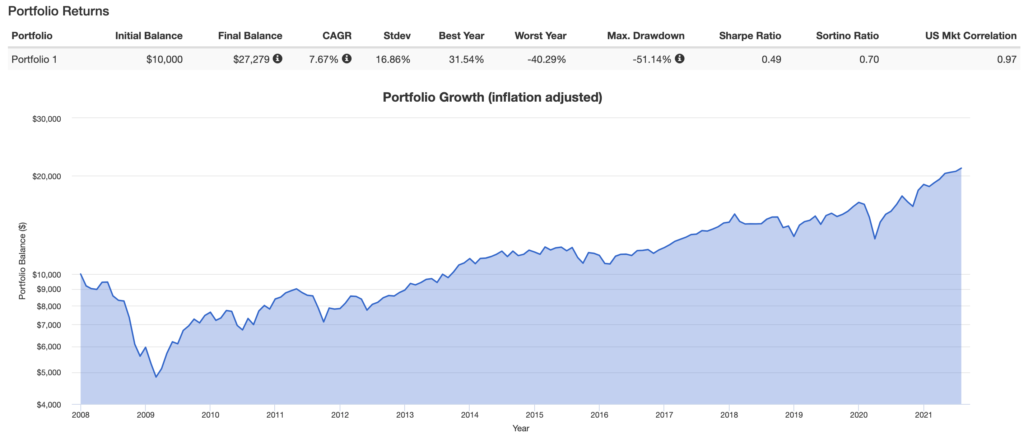

ここ10年の年平均リターンは11.46%で、2007年からの設定来リターンは7.67%です(TOKの場合)

最大下落率は2008年1月〜2009年2月に記録した-51.14%です。

下記は2007年の設定来からの対数チャートです(インフレ調整済み)

新興国株式インデックス

先進国株式の対となす商品が、全世界の新興国の企業に絞られた新興国株式インデックスです。

なんといってもその特徴は人口増加を背景にした圧倒的な成長性です。

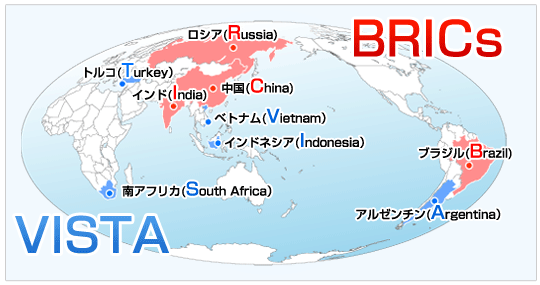

ここ10年ほどは少し低迷していましたが、2000年代にはBRICsと呼ばれた国は著しい発展を遂げ、最近も最先端技術の導入により一気に発展してきています。

皆さんも『リープフロッグ』って言葉聞いたことありませんか?

“既存の技術を経ることなくいきなり最新の技術に到達する現象”のことなんですが、これが今多くの新興国の中で起きています。

今の新興国市場は世界的大企業の新技術を試す場として活用され、その最新技術を利用して我々より先進的なシステムが一部普及しています。

そもそも世界経済に占める新興国の割合は約60%と言われる中、全世界株式に占める新興国の割合はわずか13%程度です。

これは、新興国株式への投資比率が拡大する余地があることを示しており、このギャップが中長期的に是正されていくことでの上昇も期待できます。

ただその反面、新興国特有のカントリーリスク(政情不安や為替リスク)が付き纏うので、資産の核とするのはオススメできません。

あくまでも保有資産の一部を新興国株式のようなハイリターン狙いにするのが良いと思います。

また『全世界株式だと新興国の割合が少なすぎる』と感じている人や『自分で新興国の割合を調整したい』と考える人は、新興国株式インデックスを組み込みことで自分だけのポートフォリオが作成できるメリットもあります。

主な投資商品としては、国内ETFで1681、海外ETFでVWO、投資信託でeMAXIS Slim 新興国株式インデックスがあります。

ここ10年の年間平均リターンは3.32%で、2005年からの設定来リターンは5.98%です(VWOの場合)

最大下落率は2007年11月〜2009年2月に記録した-61.73%です。

下記は2005年の設定来からの対数チャートです(インフレ調整済み)

どれがいいの?

王道のインデックス3つを紹介しましたが、正直どれが一番かは人によって異なります。

値動きが大きくても積極的にリターンを狙いたい人やできるだけマイナスにならないように運用したい人、運用年数が長くとれる人など、人によって投資環境やリスク許容度が異なるからです。

なので自分がどれくらいのリスクを受け止められて、どれくらいのリターンを何年までに求めているか、今一度よく考えてみてください。

下記は3つの投資先を一つのチャートで表したものです。

一番設定日が新しいVTの2008年からの対数チャートです(インフレ調整済み)

青がVT(全世界)、赤がTOK(先進国)、黄がVWO(新興国)です。

リターンの高い順はTOK>VT>VWOでした。

こう見ると、本当この10年ちょっとは新興国株式にとっては厳しい期間でしたね。

リスクだけ高くてリターンは少ししかありません。

まぁ、この先の10年間は復活するかもしれませんけどね!

個人的意見

この3つの中なら私は先進国株式を選びますね!

私はまだ20代独身でリスクをとってでもリターンを狙っていきたいと考えています。

そうするとリスク分散のためとはいえ、リターンが希薄化する全世界株式では物足りません。

かといって中国という国がかなりの割合を占める新興国株式もアメリカにボコボコにされそうで怖い。

先進国株式なら資産運用のコアファンド(核)としても安心できますし、暴落時でもそこまでメンタルが揺れないと思います。

まぁ、あくまで私の意見ですけどね♪

以上が今回の検証になります。

皆さんのファンド選びの参考になったでしょうか?

それではまた次回!

have a pandaful day

コメント