ども!

節約投資家のぱんだマンです。

今回は米国株投資で鉄板ETFのVOOとVTIについて語りたいと思います。

『初心者はまずこれから!』ってぐらい有名ですね。

しかし結論から言いますと、今から投資を始めるならVOOやVTIを私はオススメしません。

同じ指数に連動する日本の投資信託が最適解だからです!

VOOならSBIバンガードS&P500またはeMAXIS Slim米国株式。

VTIなら楽天・全米株式インデックス・ファンド。

これで決まりです!!

VOOとVTIどっちがいい?

『この2つのETFどっちがいい?』とよく聞かれますが、正直悩むのは時間の無駄です。

なぜならリターンも値動きもほぼ同じだからです。

このチャートを見れば、ほぼ同じ推移で変動しているのがわかると思います。

『それでも若干の差が気になる!』という人は、NYダウやナスダック100等の他の指数と組み合わせて運用した方がいいと思います(NYダウはより安全、ナスダックはよりリスキー)

強いていうなら米国の中から選抜されたエリート企業群のS&P500か、中・小型株含めた約3600社をカバーできる全米か、そのどちらをあなたが好むかって話です。

経費率も0.03%で同じですからね。

実際多くの人がこのどちらかを勧めていることを踏まえると、両者はほぼ同一と考えていいでしょう。

なぜ日本の投資信託?

それではなぜ日本の投資信託かというと理由が4つあります。

1つ目は、信託報酬含め保有コストが投資信託の方が安い

2つ目は、ドルコスト平均法が使え、機会損失がない

3つ目は、税金と分配金の再投資効率が良い

4つ目は、ポイントが貯まる

1つ目の保有コストですが、インデックス型の投資信託は数年前から信託報酬の競争が激化し、かなり下がりました。

数年前まで『この投資信託なら0.35%で最安!』とか言っていたのが嘘のように、現在は0.1%前後で運用できます。

そして最も値下げされたものの一つが、米国のS&P500と全米株式です。

その信託報酬は現在0.1%前後と破格の安さです。

実質コストで計算してもこんな感じです。

| 銘柄 | 実質コスト | 信託報酬 |

| 楽天VTI | 0.209% | 0.162% |

| eMAXIS Slim 米国株式(S&P500) | 0.163% | 0.0968% |

| SBI・バンガード・S&P500 | 0.11% | 0.0938% |

どうですか?

『これなら米国ETFの経費率0.03%の方が安いじゃん!』と思う人もいるかもしれません。

しかし米国ETFには取引手数料と為替手数料がかかります。

SBI証券や楽天証券など主要ネット証券会社では、VOOもVTIも無料で買付することができます。

しかし売却時には約定代金の0.495%か22ドルの手数料が必要です。

それに米国ETFの買付はドルで行われるため、為替手数料も必要です。

通常のやり方で購入すると手間はありませんが、片道25銭。

最安のやり方であるSBIネット銀行外貨積立を利用すると、1ドルあたり2銭で済みます。

しかし外貨預金口座から証券口座に、都度外貨入金する手間が必要です。

もちろん売却時にも円にしなければいけないため、為替手数料がかかります。

これら手数料を加味すると、手間がなく実質コストの安い投資信託の方が良いのではないでしょうか?

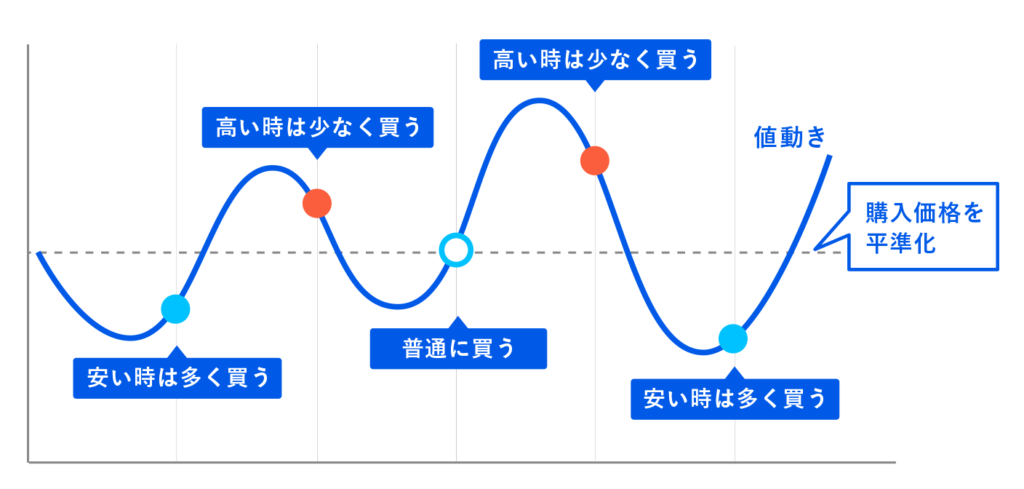

2つ目のドルコストと機会損失ですが、投資信託は1円単位で定額購入できるため、ドルコスト平均法が使えます。

ドルコスト平均法は、一定の投資金額で購入し続けることで平均取得単価を下げられる効果があるので、長期投資では必ず利用したい戦略です。

それに高値掴みを防げる効果もあるので、初心者でも失敗しづらい投資方法です。

米国ETFだと1口単位での購入ですので、毎月定額購入のドルコストは使えません。

それに1口単位の値が上がれば、購入口数が減ることもあります。

例えば『毎月3万円投資しよう』と考えていても、1口170ドルなら1口しか購入できません。

残りの130ドル(1ドル100円換算)は、来月まで持ち越しです。

これでは機会損失です。

現在のVOOとVTIの値は、383ドルと217ドル。

この金額では普通の個人投資家には機会損失の方が大きいと思います。

3つ目は分配金と税金による投資効率の低下ですが、これも投資信託とETFでは大きく違います。

投資信託の場合、分配金は再投資が基本です。

その場合、米国で10%の税金を取られた後、自動で再投資されます。

しかし米国ETFの場合、米国で10%の税金を取られた後に日本で20%の税金を取られます(正確には20.315%)

米国分の10%は取り戻すことができますが、それも手間がかかります。

それに結局、手間を払っても日本で20%取られてしまうので、自然と10%のみの投資信託とは資産拡大のスピードに差がつきます。

インデックス投資家なら配当再投資による複利の力をできるだけ削がれないようにしなければいけないのに、米国ETFはそれがデカすぎる足枷になります。

最後は小さいことですが、ポイントのことです。

今は投資信託をクレジットカードで買えるようになり、その金額によってポイントが付与されます。

現在は楽天証券の楽天カードだけですが、今年中にはSBI証券とマネックス証券でも同様のサービスが開始されます。

これだけで0.5〜1%の実質コストの削減と考えると、なおさら米国ETFの魅力は薄れます。

楽天のもSBIのも、カードで買えるのは投資信託のみですからね。

更に更に、多くの証券会社では保有する投資信託の額によって、ポイントが付与されるサービスも実施中です。

楽天証券ではハッピープログラム、SBI証券では投信マイレージサービス、マネックス証券では投信保有ポイントなど、保有するだけでポイントが溜まります。

これも実質コストを削減できる要因ですので、トータルで考えれば信託報酬実質無料にできます。

たとえ取引手数料や為替手数料が完全無料でも、私は投資信託を選びますね。

まとめ

昔は確かに米国ETFは魅力的な投資先でした。

手間はかかりますが、圧倒的な低さの経費率にバラエティ富んだ銘柄。

しかし今では投資信託でも同じぐらい安く、より簡単に、効率的に資産を増やすことができます。

また今回紹介した投資信託は、どれも純資産残高が大きい上に残高は拡大中です。

もしかしたら更なる信託報酬下げもあるかもしれません。

そしたら更に差が開くでしょうね。

個人的に米国ETFは、投資信託にない投資商品を購入したい時に利用すべきものと考えています。

高配当銘柄のHDVやSPYD、セクターETFのICLNやHERO。

このようなETFは、まだまだ投資信託にはありませんし、あっても信託報酬がぼったくりレベルです。

だからこそまずはS&P500や全米株式で、投資経験と資産の核を築くのがベストだと思いますよ👍

今回はここまでです。

それではまた次回。

have a pandaful day

コメント