ども!

節約投資家のぱんだマンです。

今回は毎月恒例のつみたてNISA結果公開回ですが、最近の米国株は不気味なほど堅調ですね。

米銀史上2番目・3番目の規模の銀行破綻が相次いで信用不安が広がったものの、わずか1カ月も経たないうちにS&P500は破綻前の水準まで回復しましたよ。

これを米政府やFRBの手腕だと言えばそうかもしれないんですが、機関投資家の多くはまだ懐疑的に見ているようですし、実際現金比率も歴史的に見て高い状況にあるそうです。

ただ一方で労働市場は依然として強いですし、恐怖指数から見える投資家心理も悪くありません。

それに利上げ自体もあと1回で終わりを迎える可能性が高いことから、先見性を織り込む株価にとってはかなり有利な期間が始まっています。

そこで今回はつみたてNISAの投資状況を振り返るとともに、先日の国際通貨基金(IMF)が公表した米国株見通しについて紹介します。

このブログではつみたてNISAが開始された2018年からの資産推移を毎月公開しているので、『投資するとこんな感じになるんだな〜』と多くの人に知ってもらえると嬉しいです。

そして少しでも多くの人が投資を始めて、より良い人生にしていってもらえたらと思います。

つみたてNISAに関する設定はこんな感じ。

投資銘柄:eMAXIS Slim米国株式(運用のみ銘柄が別であり) 投資金額:月33,333円 利用証券会社:楽天証券 投資方針:30歳・子なし・会社員とリスク許容度高く、運用可能年数も長いので米国株インデックスに集中投資

結果発表

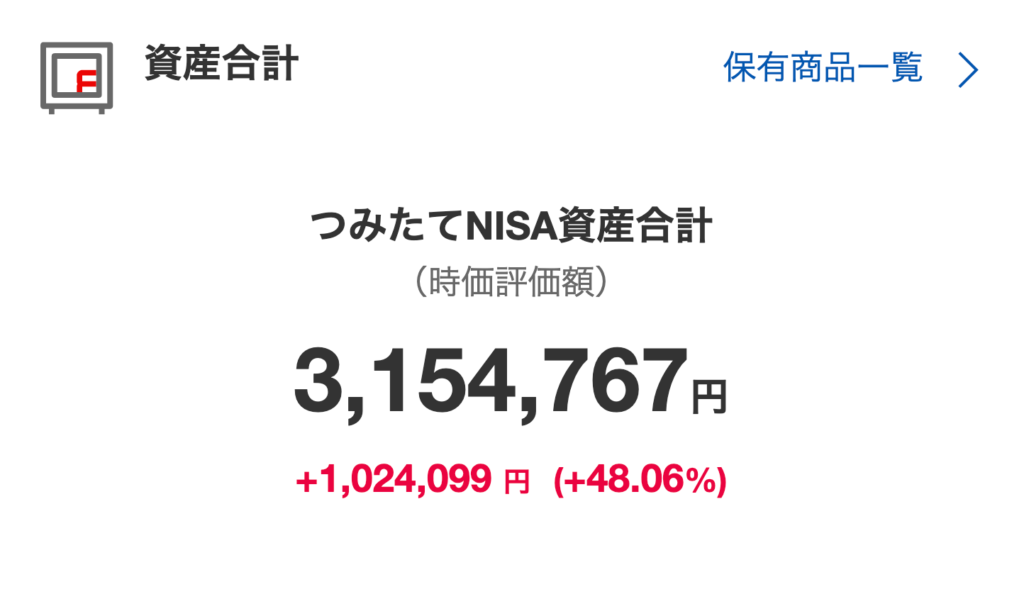

早速結果ですが、月3.3万円の投資を61ヶ月(5年1ヶ月)続けると315万円になりました!(投資元金は213万円)

先月の300万円からは15万円も増え、米国株の強さを実感した1ヶ月でしたね。

この上昇の原因ですが、やはり3月の経済指標でもインフレの後退が確認できたことが大きいと思います。

米労働省が12日発表した3月の消費者物価指数(CPI)は前年比での上昇率が5.0%と、前月の6.0%から9カ月連続で鈍化しましたし、市場予想の5.1%をも下回ってきました。

また翌13日に発表された生産者物価指数(PPI)でも前年比の上昇率が2.7%と過去2年余りで最も低い伸びを見せましたし、前月比でも0.5%の低下と市場予想を下回る鈍化がはっきりと見られました。

これらデータはFRBが今後の利上げを判断する上での重要な統計データとなってきますから、株価にとってはかなりプラスですね。

ただ、もちろんいくつか懸念点はありますよ。

CPIでもPPIでもいくつかのカテゴリー(不動産、サービス、医療費)については未だインフレの兆候が見られますし、一連の地銀破綻を受けて規制当局が再発防止のために監督や規制を強化することが予想されています。

特に後者は経済で心臓の役割を果たす銀行が融資に対して消極的になる(貸し渋る)可能性を示していますから、利上げレベルに景気が冷えるかもしれません。

そして中小企業への貸し渋りは財務の弱い企業から倒産へと繋がり、果ては景気後退へとなりますからあまり楽観視はできないといった状況です。

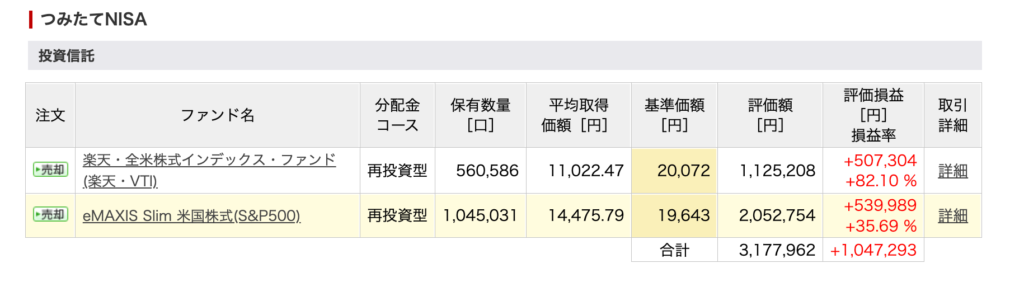

ですが、今のところつみたてNISA保有状況は順調そのもの。

大きく元本割れしたのはコロナショックの2020年2〜3月だけですし、100万円以上の含み益があるおかげで不況がきたとしても元本割れにはそうそうならないだろうと思います。

今は全額eMAXIS Slim米国株式に投資しています。

おそらくつみたてNISAを初期からやっているような人は、多少の誤差はあれど似たような結果になっていると思います。

なにせ投資開始時期と商品が同じなら、誰でも同じパフォーマンスを叩き出せる再現性の高さこそがインデックス投資の魅力ですから。

『投資のことなんて何も知らない』

そんな人でも儲けられるのがインデックス投資ですよ。

2023年の成長率1.6%、24年は1.1%?!

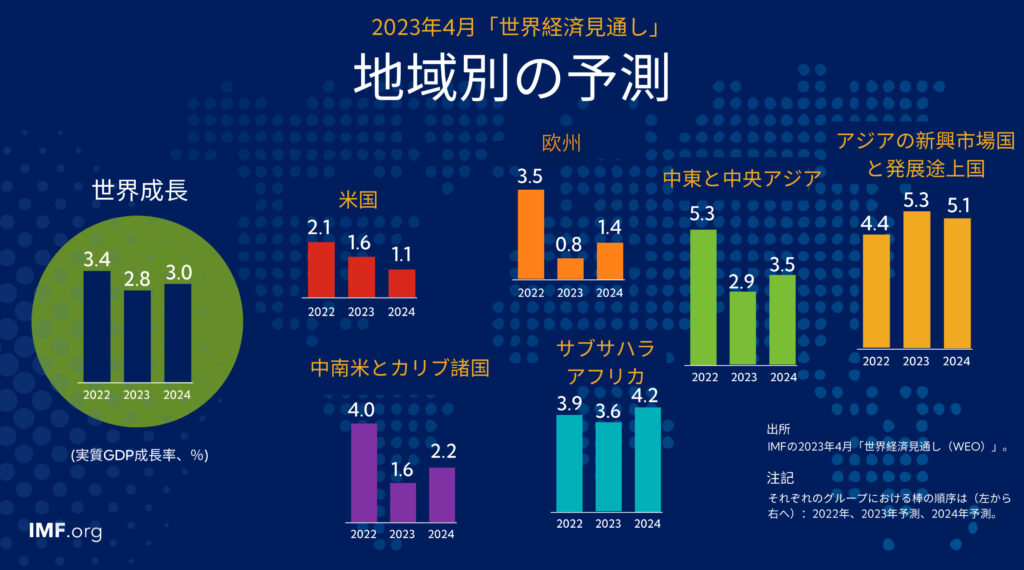

国際通貨基金(IMF)は11日、改訂した2023年の世界経済見通しを明らかにしました。

気になる見通しですが、

- 世界経済全体 2.8%

- 欧州 0.8%

- 米国 1.6%

こんな感じでかなり減速することが予想されています。

ウクライナ問題がある欧州はまだ理解できますが、あの米国がここまで低成長なのはちょっとショックですよね。

しかも2024年の成長率は1.1%とさらに下がる予想ですから。

この原因としてIMFのレポートで述べられていたのは

- インフレの継続

- 高金利政策の維持

- ウクライナ紛争の長期化

- 金融システム不安

- 米中対立の激化

など、『確かにこれだけの悪材料があれば経済成長は鈍化するよな』って感じです。

ただ、前回の見通しより0.2%上方修正されていますし、IMFの見通しが絶対に正しいわけでもありません。

ここ数年の見通しはともかく数十年単位の長期的な見通しは誰にもできませんから、米国株がオワコンって話ではありませんよ。

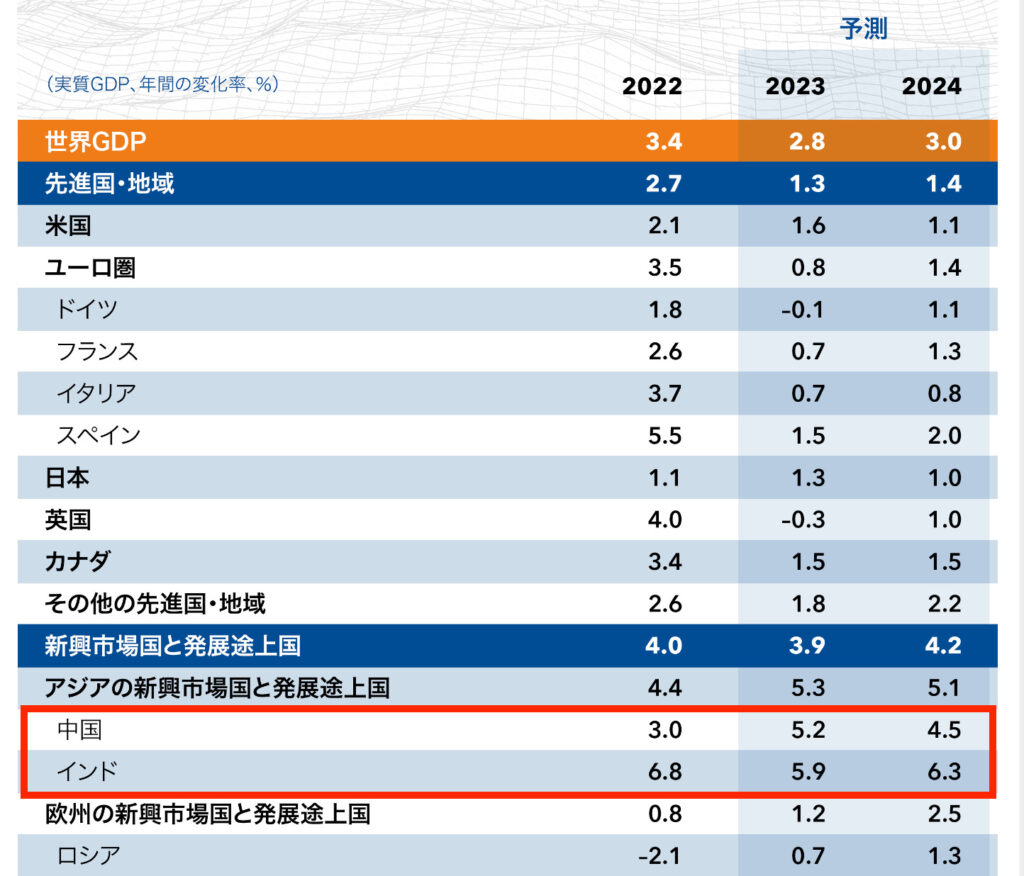

ちなみにアジアとアフリカなどの新興国がこの先数年は先進国をアウトパフォームすることが予想され、特にインドと中国の成長率が目を見張ります。

インドは国内のインフレを収束しつつありますし、ウクライナ紛争にも関わらない独自路線を貫いているおかげで影響をほぼ受けていません。

また中国から撤退した米国企業(アップル等)の受け皿になるなど、米中対立でも漁夫の利を得ている状況ですから確かに今後数年は伸びると思います。

しかし、だからと言って数十年後を見据えて行う長期投資をインドなど新興国をメインに据えるのはオススメしません(投機目的ならアリ)

やっぱり長期で安定したパフォーマンスを叩き出せるのは、株主保護の制度や徹底した資本主義が根付いている米国や先進国(もしくはそれらがメインな全世界株)ですから。

今後数年間米国の成長率が低かろうと、私はS&P500への投資をやめませんよ!

皆さんもその先の急上昇を信じてコツコツ投資していきましょう。

ってことで今回は以上です。

また次回!

have a pandaful day

コメント