ども!

節約投資家のぱんだマンです。

10月28日、日興アセットマネジメントから米国の「S&P500配当貴族指数」に連動する連続増配当株式インデックスファンドが登場しました。

その名も「Tracers S&P500配当貴族インデックス(米国株式)」

なんかカッコいいですね!!

ですがただカッコいいだけでなく、S&P500を長期間アウトパフォームする実益を兼ねたインデックスファンドです。

特に私のようなテック大好きナスダック100信者にとっては、組み合わせるとバランスが良いのも特徴の一つ。

そこで今回はこのファンドについて紹介しつつ、どんな人がこのファンドに適しているか検討してみたいと思います。

概要とS&P500配当貴族指数について

まずは簡単にこのファンドについてまとめます。

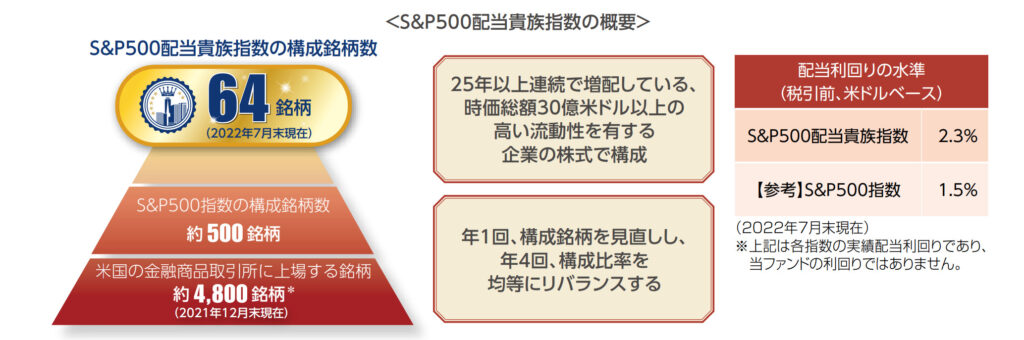

このファンドはS&P500の構成銘柄の中から、25年以上連続増配をしている企業で構成される株価指数「S&P500配当貴族指数」への連動を目指すファンドです。

細かいことは以下にまとめていますが、最大の特徴はそのコストの低さです。

| 設定日 | 2022年10月28日 |

|---|---|

| 信託期間 | 無期限 |

| 連動対象 | S&P500配当貴族指数 |

| 販売手数料 (購入時手数料) | なし |

| 信託報酬 | 0.1155% |

| 信託財産留保額 | なし |

| 主な販売会社 | SBI証券、マネックス証券、楽天証券 |

同じ指数への連動を目指すファンドで一番純資産総額が大きい野村アセットマネジメントの「米国株式配当貴族(年4回決算型)」の信託報酬が0.55%ですから、どれだけこのファンドのコストが低いかが分かると思います。

インデックス投資の基本は『同一指数ならコストは低いほど良い』ですから、約5分の1になるなら検討の余地がありますよね。

また全構成銘柄は前年の配当実績をもとに毎年見直され、以下の条件を満たしていなければ指数から除外されます。

- S&P500指数の構成銘柄であること

- 25年以上連続で増配していること

- 時価総額が30億ドル以上であること

- 1日当たりの平均売買代金が500万ドル以上であること

これら条件を満たした各銘柄を均等比率とすることが基本となっていて、年4回のリバランスが行なわれます。

加えて、長期的なリターンもS&P500を圧倒していますよ。

こちらは1999年12月末~2022年7月末までのS&P500指数とS&P500配当貴族指数の税引後配当込みリターンの推移です。

20年超で2倍以上差が開いていますね。

配当貴族というのは配当利回りが高いというわけではなく、配当が年々上がっているということ。

これはその企業が増配する余裕があること、増配できる強力なビジネスモデルを持っているということです。

なのでグロース株ほどではないにしろ、株価の成長余地が高配当株より多くあるのが特徴ですね。

また25年以上増配している=下落時でも安定的な配当が期待できることから、グロース株のような投げ売りは起こりにくく株価が下支えされやすいです。

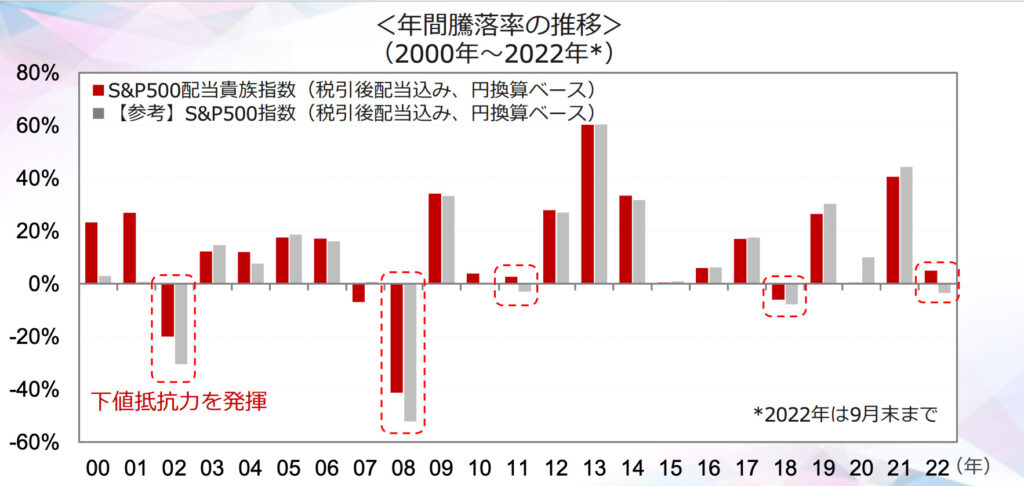

それを示したのがこちらのグラフ。

こちらは2000年〜2022年までの年間騰落率(1年間にどれだけ価格が変化したか)を表したグラフですが、S&P500が大きく下げるような時でもS&P500配当貴族指数は下落幅が低いです。

暴落時の唯一の慰めが配当ですから、ここが増配してくれるというのは思った以上に心の支えになってくると思いますよ。

ナスダック100とも相性抜群

また私のようにナスダック100指数に投資している方でしたら、S&P500配当貴族指数は最高の相棒になってくれるでしょう。

というのも、ナスダック100構成銘柄とS&P500配当貴族指数の構成銘柄はほぼ重なっておらず、S&P500や全世界株式インデックスと組み合わせるよりリスク分散できるからです。

こちらはそれぞれの指数のトップ10銘柄ですが、S&P500配当貴族指数と被っている銘柄は一つもありません(ナスダック総合となっていますが、トップ10銘柄は総合も100も同じです)

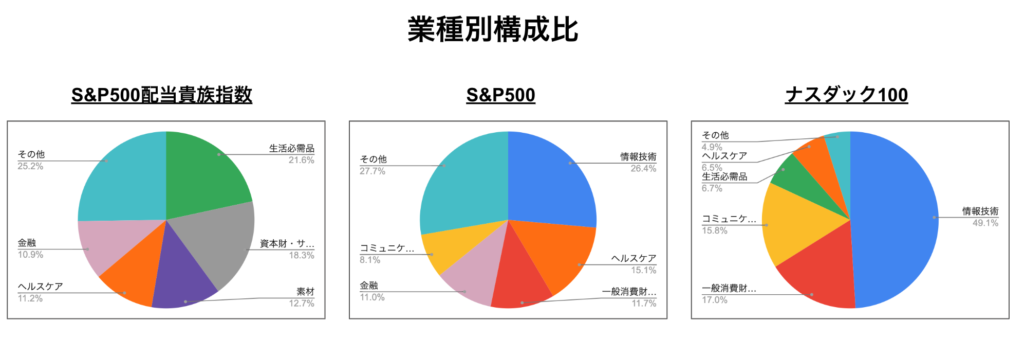

またトップ10銘柄だけでなく、指数を構成する業種(セクター)も大きく異なっています。

以下はそれぞれの指数の構成比ですが、S&P500・ナスダック100とS&P500配当貴族指数は組み入れてる業種がかなり異なります。

これをうまく組み合わせれば、どの景気サイクルであっても安定的に資産を増やすことができるかもしれません。

所詮S&P500とナスダック100なんてほぼ中身同じで比率が違うだけですから、分散したつもりでも上位が陥落すればどちらも被害は甚大になります。

対してS&P500配当貴族指数は中身が全く違いますから、テック株の時代が終焉しても安定して利益を出してくれます。

それでいてリターンはS&P500より過去20年超高いんですから、ナスダック100と組み合わせて持つことでどのような相場環境でも安定したリターンを出してくれるでしょう。

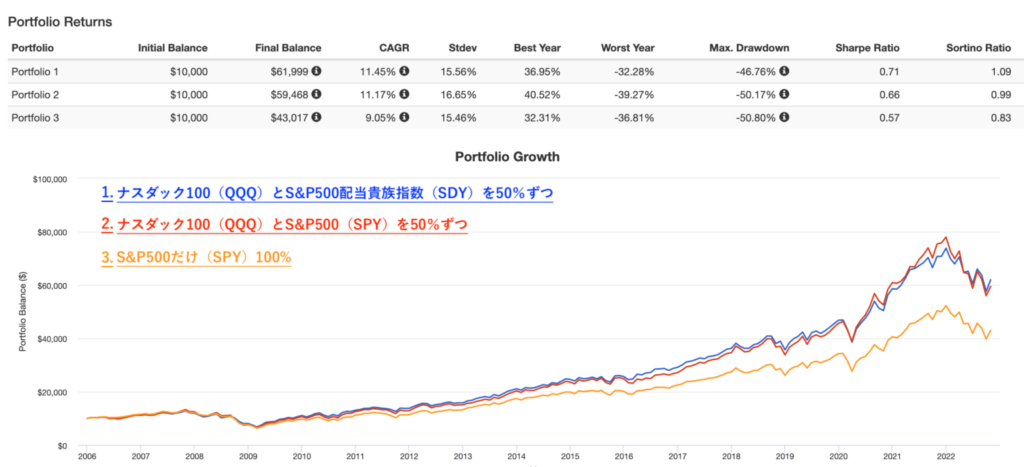

ちなみに2006年からの株価推移をバックテストしてみました。

条件は

- ナスダック100(QQQ)とS&P500配当貴族指数(SDY)を50%ずつ

- ナスダック100(QQQ)とS&P500(SPY)を50%ずつ

- S&P500だけ(SPY)100%

結果は案の定、ナスダック100とS&P500配当貴族指数(SDY)を50%ずつ投資したパターンが一番成績がよく、最大下落率、シャープレシオ、ソルティノレシオも良かったです。

あと、S&P500配当貴族指数(SDY)を混ぜた方が長期にわたって他をアウトパフォームしているのも良いと思います。

コロナショック後は一時期逆転されていましたが、そこは金融相場で異常なほどテック株が高騰していたので仕方ないし。

というか、GAFAMなしでS&P500を長期でアウトパフォームしていること自体めっちゃ凄くないですかね?

投資信託だからこそのメリットも

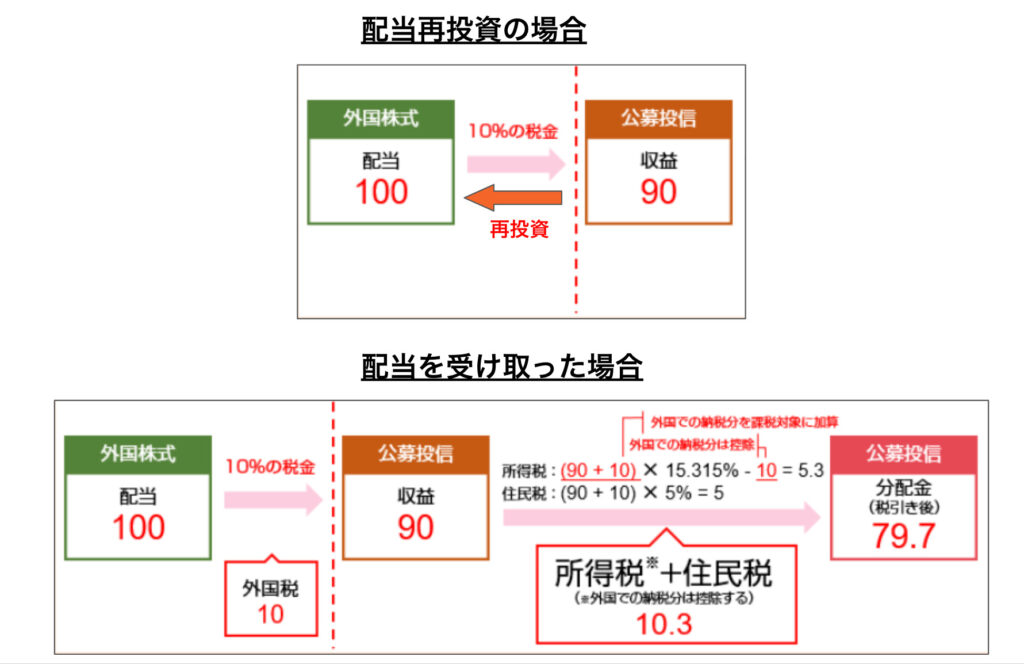

一般的に高配当株投資は、配当に税金がかかるため資産の最大化という観点ではあまり向いていません。

なにせ米国高配当株の場合、配当のたびに約30%近くの税金が引かれてしまうため、複利が100%活かせないからです。

特にETFの場合は投資信託のようにファンド内で再投資できませんから、資金効率がどうしても悪くなってしまいます(確定申告時に外国税額控除制度を使えば下記図の下のように約20%にすることはできるが、結局資金効率は悪い)

ですが今回のような投資信託の場合、配当をファンド内で再投資するよう設定できるので米国の現地課税10%を引かれるだけで、国内の税金は繰延することができます。

しかも配当自体、年1回しかないので現地課税もそこまで影響しません。

これは長期投資する上でかなり大きなメリットですよ。

加えて、投資信託では配当再投資のための手間も待機期間もないため機会損失がありません。

配当で入ったお金が全額すぐに自動で再投資されるので、資金を最大効率で運用できるのもメリットですね。

まとめ

いかがでしたか?

なかなか良いファンドを日興アセットマネジメントさんは出しましたよね。

個人的にはつみたてNISAやiDeCoの対象銘柄でないことぐらいしかデメリットが浮かばず、少し買ってみたいという気持ちがかなり大きくなってきました。

私自身、このファンドのことを調べるまでは『S&P500で十分だろ』って思っていたんですが、ナスダックと組み合わせるとなると上位銘柄への比重がすごいことになることに改めて気づくことができました。

それなら被り銘柄もないこのようなファンドでポートフォリオ全体のバランスを取るのもアリかと。

S&P500単体よりリターンが優れていることもありますし、将来的に配当でキャッシュフローも増やすことができるのも嬉しいし。

ただ、まだ隠れコスト等は不明なので不安な方はもう少し待って詳細が判明してからでも遅くないと思いますね。

興味ある方は是非ポートフォリオに組み込んでみてはいかがでしょうか!

皆さんの参考になれば嬉しいです。

それではまた次回!

have a pandaful day

コメント