ども!

節約投資家のぱんだマンです。

いきなりですが、投資信託やETFでインデックス投資をしていると、商品の乗り換え(スイッチング)したくなる時ありませんか?

安い信託報酬で同じ投資対象のファンドが新登場したり、気になっているセクターのファンドが登場したり、自身の投資方針が変わったりと理由はそれぞれあると思います。

そんな時に直面するのが、スイッチング時における税金です。

スイッチングとは、ファンド間の乗換えをいう。

例えば、為替ヘッジ有りのAというポートフォリオから、為替ヘッジ無しのBというポートフォリオに売却して乗換えること。

スイッチング時に、スイッチング手数料がかかるファンドと、かからないファンドがある(一般的にスイッチング時においても、信託財産留保額はかかる)。

野村証券 証券用語解説集

特にインデックス投資家にとって、税金の支払いは繰り延べることで資産を効率的に拡大しているので重要な問題ですよね?

売却をせずに新たなファンドを積立始める”配分変更”で、少しずつポートフォリオを最適化するという方法もありますが、それだと保有銘柄の数がどんどん増えていく、時間がかかるデメリットがあります。

現に私はインデックス投資家なんですが、信託報酬が安いインデックスファンドに乗り換えていったり、投資方針が紆余曲折したりで、かなり大量のインデックスファンドを保有しています。

かといって売却しても、含み益が出ているため税金を20%取られてしまう。

運用額は小さいもので約50万円、大きいものでは200万円以上になります。

こういう状況の人、意外といるのではないでしょうか?

誰しも最初から決めたポートフォリオで、かつ同一銘柄でいけている人は極少数だと思います。

なので今回は、合法的に保有商品を整理する方法を紹介したいと思います。

この方法を利用すれば、個人投資家最大の敵である税金を最小化し、保有銘柄の整理(スイッチング)が可能です。

対象となる人は以下のいずれかに当てはまる人です。

- その年の「所得金額の合計額」が、「所得控除の合計額」より少ない人

- 【給与所得者】1ヶ所から給与の支払いを受けている人で、その年の給与収入(年収)が2,000万円以下で、「給与所得・退職所得以外の所得金額の合計」が20万円以下の人

- 【年金受給者】公的年金等の収入金額が400万円以下で、「公的年金等以外の所得金額の合計」が20万円以下の人

当てはまった方はおめでとうございます!

なおこの方法は、運用額が小さい個人投資家向けの、言わばセコいやり方なので、運用額が大きい人または自営業の人などは全く参考にならないと思います。

結論

それではそのやり方ですが、ズバリ”特定口座(源泉徴収なし)の口座で、年間20万円以下の利益にするように売却することです!”

これをすることで、実質10%の住民税のみでスイッチングすることができます。

みみっちいですか?

だから”セコい”やり方なんです。

通常多くの人が口座開設時には特定口座(源泉徴収あり)を選択していると思います。

これは証券会社で売却損益・税金の計算を行ってくれたうえに、税金を売却代金から自動で差し引いてもらうことができるので、確定申告が不要になるからです。

税金関係の書類は面倒なので、全て証券会社にお任せできる特定口座(源泉徴収あり)はありがたいですよね。

しかし、この口座は楽さと引き換えに大きな落とし穴があります。

特定口座(源泉徴収あり)の落とし穴

それは給与所得者や年金所得者については、年間20万円以下の利益は申告・納税は原則として不要であるにもかかわらず自動的に税金が引かれてしまうことです。

つまり納税しなくてもよい税金をとられてしまっているということです。

しかもこれは取り返す手段なし!

運用額の小さい、ましてインデックス投資家にとって利益20万円ってかなり大きくないですか?

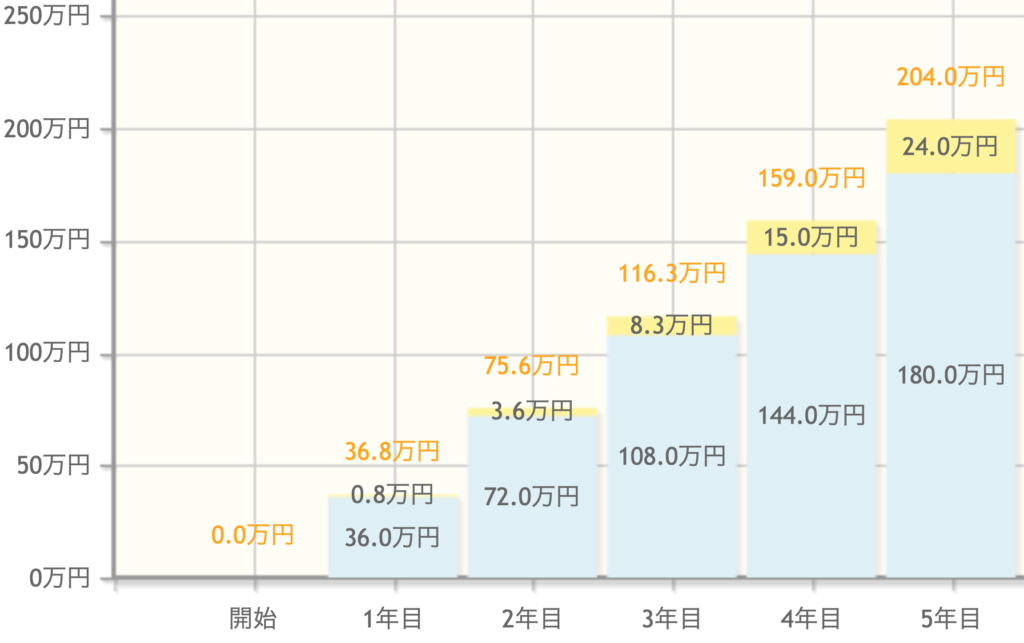

年間利回り5%で毎月3万円積立して、5年目に到達するのが利益20万円ってレベルですよ。

この利益20万円から、2割の4万円を取られるのは痛くないですか?

私は超痛いですよ!!!

この4万円増えるのに、どれだけのお金と時間を掛けたか!

だからこそ”セコい”手使わせてもらいます。

もし利益が20万円を超えて例えば100万円あったとしても、翌年にまた20万円分、翌々年に20万円分売却すれば長期的にはなりますが税金を10%でスイッチングが可能です。

セコい手の問題点

このセコい手ですが、一つ問題点があります。

それは大きな額の利益だと時間がかかるため、違う投資商品に投資する場合は機会損失が発生することです。

同じような指数に連動するファンドでしたら時間がかかっても機会損失になることはありませんが、例えば全世界株式→ナスダック100などは、税金を支払ってでもスイッチングした方が利益が大きくなる可能性があります。

また逆の場合でも同様なことが言えるのですが、リスクを下げたいがためにナスダック100→全世界株式にスイッチングするのに、時間がかかるために暴落に巻き込まれる可能性があります。

なので時間がかかるというデメリットを理解してから行いましょう。

確定申告について

誤って年間20万円以上の利確をしてしまった場合、他の控除・還付のために確定申告する場合、そのような場合は特定口座(源泉徴収なし)でも、確定申告しなくてはいけません。

後者の理由の場合は、20万円以下の利益でもしなければいけません。

要は、確定申告しない人に対するご褒美なので『確定申告するなら一円でも利益は申告してね』ってことです。

まぁ、その場合でも証券会社から送られてくる特定口座年間取引報告書を基に確定申告すればいいだけなので、一般口座の人が確定申告するよりは格段に楽ですよ。

やり方は国税庁に載っているので参考にしてください。

また確定申告することのメリットもあります。

他の証券口座の損失と合算できたり、その損失を3年間繰り越して控除できたり、他の証券口座が源泉徴収ありの場合は源泉徴収された譲渡益税の還付を受けることも可能です。

これら還付・控除を利用するには、特定口座(源泉徴収あり)でも確定申告が必要なので、特定口座(源泉徴収なし)に特別大きなデメリットはないでしょう。

口座の変更はできる?!

特定口座(源泉徴収あり)→特定口座(源泉徴収なし)への変更は可能です(逆も可)

ですが基本的にはその年の特定口座での取引(株式・投資信託の売却、配当金・分配金の受け入れ)があると変更ができませんのでご注意ください。

よくあるのが分配金・配当金を受け取ってしまったがために、その年の変更が不可になることです。

分配金・配当金については、こちらでコントロールのしようがありませんからね。

心配な人は年始にやりましょう!

詳しくはお使いの証券会社HPでご確認ください。

まとめ

税金を抑えてスイッチングできる方法をまとめました。

今回は節約投資家として、【節約】【投資】の両方を活かせる話を紹介できたので良かったと思います。

運用金額が少ない個人投資家にとって、この話は大きなメリットになりますし、上手く使えば資産拡大のスピードを落とさず理想のポートフォリオを構築できます。

セコイいけど有益ではないでしょうか?笑

上手に利用して、みんなでお金持ちになりましょう!!

ではまた次回!

have a pandaful day

コメント